Naftos eksportuotojai pasiuntė signalą, kad mažų kainų laikotarpis baigiasi

Politines ir ekonomines priežastis analizuojantys ekspertai dar metų viduryje įžvelgė kilsiančios naujos naftos brangimo bangos požymių. Tokius lūkesčius dar labiau paskatino pirmą kartą per 15 metų bendrą susitarimą pasiekę juodojo aukso eksportuotojai.

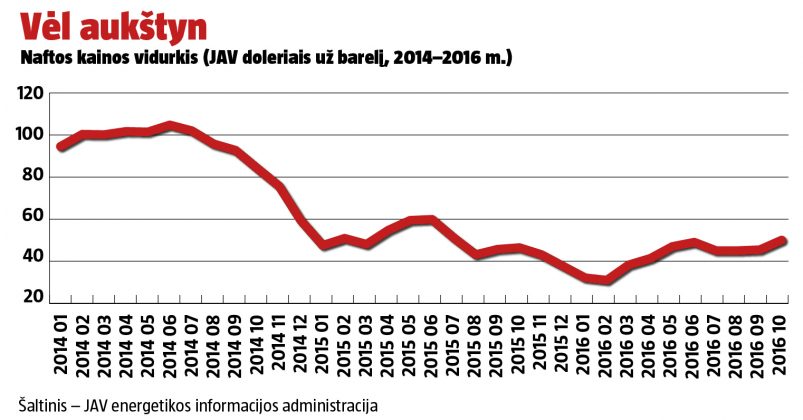

Pastarasis mažesnių kainų laikotarpis prasidėjo 2014 m. antroje pusėje – nuo daugiau nei 100 JAV dolerių už barelį žaliava atpigo iki 45–50 JAV dolerių 2015 m. pradžioje, o 2016-ųjų pradžioje kainavo vos apie 30 JAV dolerių. Šį nuosmukį lėmė ne tik sumenkęs Kinijos ir kitų didžiųjų naftos importuotojų apetitas, bet ir tai, jog po itin ilgos pertraukos ją ėmė eksportuoti JAV. Be to, 2015 m. viduryje pasiekus susitarimą dėl Irano branduolinės programos į eksportuotojų gretas sugrįžo Teheranas – 2016 m. pradžioje šalis pasiuntė pirmuosius naftos pilnus tanklaivius į Europą.

Kaip rodo tyrimų ir konsultacijų bendrovės „Deloitte“ apklausa, atlikta 2016 m. viduryje, naftos rinkos ekspertai mano, kad tikėtinas kainų šuolis gali siekti iki 75–80 JAV dolerių už barelį. Vieni šią ribą regi jau 2017-ųjų antroje pusėje, kiti – 2018 m. ar dar tolesnėje ateityje. Tikėtina, kad spartesnį proveržį gali paskatinti rankomis sukirtę naftos eksportuotojai.

Beprecedentis susitarimas

Nuo 2014 m. užsitęsęs žemų naftos kainų laikotarpis patuštino didžiausių juodojo aukso rinkos žaidėjų finansinius rezervus, taip pat suvaržė galimybes skolintis ir investuoti į naujus projektus. Pastaruoju metu eksploatuojamų naftos gręžinių pajėgumas kasmet mažėja bene po 9 proc., o investicijos į naujus telkinius ir jų paiešką žemiausios per pastaruosius 60 metų – 2016 m. visame pasaulyje siekė vos 300 mlrd. JAV dolerių, nors dar 2014 m. investuota 550 mlrd. JAV dolerių.

Didžiosios naftos bendrovės ir žaliavą eksportuojančios šalys nenumatė, kad žemų kainų ciklas truks tiek ilgai, ir tokiam scenarijui nepasiruošė. Į vadinamąjį Didžiosios naftos („Big Oil“) klubą patenkančios stambiausios perdirbimo įmonės – „Royal Dutch Shell / BP“ (Nyderlandai, Didžioji Britanija), „Chevron“ (JAV), „ExxonMobil“ (JAV), „Total“ (Prancūzija), ENI (Italija) ir „ConocoPhillips“ (JAV) – 2015–2016 m. negalėjo pasigirti puikiais finansiniais rezultatais.

Kaip tik dėl to šios rinkos žaidėjai ilgai laukė, ko imsis OPEC, kad priverstų kainų kreivę judėti aukštyn. Šios narės keletą kartų bandė susitarti, kad būtina įšaldyti ar net sumažinti naftos gavybos apimtį ir taip išspręsti perteklinės pasiūlos rinkoje problemą, tačiau iki pat 2016 m. lapkričio iniciatyvos žlugdavo.

Visas OPEC pastangas laikytis susitarimų niekais vertė karinių konfliktų nuniokotų Nigerijos, Libijos ir Irako alkis gauti kuo daugiau užsienio valiutos už naftos eksportą. Dėl to juodojo aukso buvo išgaunama iki 0,82 mln. barelių per dieną daugiau, nei planuota pagal neoficialius OPEC susitarimus.

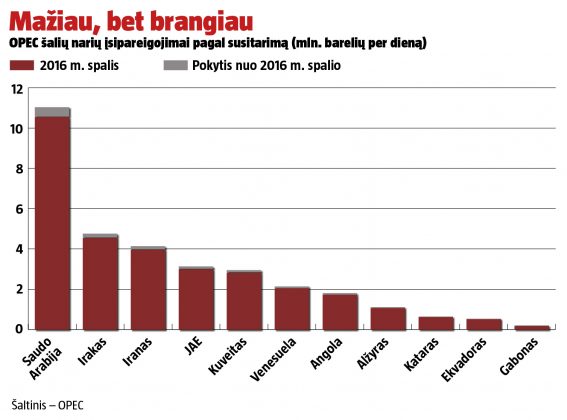

Vis dėlto 2016 m. lapkričio 30 d. organizacija paskelbė, kad jos narės įsipareigojo sumažinti naftos gavybą 1,2 mln. barelių per dieną, arba 4,5 proc. dabartinio produkcijos lygio. Dar 11-a OPEC nepriklausančių valstybių gruodžio 10 d. sutarė, kad bendrai išgaunamos žaliavos kiekis nuo šiol bus 558 tūkst. barelių per dieną mažesnis. Ekspertai šį pirmą per 15 metų pasiektą konsensusą pavadino beprecedenčiu įvykiu. Iškart po to barelis „Brent“ tipo naftos pabrango iki 56,75 JAV dolerio, aukščiausio lygio per pastaruosius 17 mėnesių.

JAV energetikos informacijos administracija skaičiuoja, kad kol kas naftos pasiūla pasaulinėje rinkoje viršija paklausą maždaug 1,7 mln. barelių per dieną, tačiau šalims vykdant įsipareigojimus šio skirtumo gali nebelikti.

Solidarumo klausimas

Nors Saudo Arabijos energetikos ministras Khalidas al Fatihas pareiškė, kad jo šalis nusiteikusi dar apriboti gavybą, lieka abejonių, ar OPEC pasiektas susitarimas sumažinti naftos gavybą iki maksimalios 32,5 mln. barelių per dieną ribos bus tvirtas. Neaišku, ar Maskva laikysis duoto žodžio išgauti 0,2–0,3 mln. barelių per dieną mažiau. Kaip JAV televizijai CNBC teigė konsultacijų bendrovės „Macro Advisory Partners“ partneris Chrisas Weaferis, Kremliui šiuo metu reikia kuo didesnio dolerių srauto, kad užtikrintų biudžeto pajamas. Be to, nemaža dalis naftos Rusijoje išgaunama atšiauriose teritorijose, kur gręžiniai turi dirbti nuolat, kad neužšaltų. „Maskva gali nesilaikyti susitarimo, nes tiesiog bus nepajėgi jo įgyvendinti“, – televizijai CNBC teigė Ch. Weaferis.

Lieka abejonių, ar OPEC pasiektas susitarimas mažinti naftos gavybą iki maksimalios 32,5 mln. barelių per dieną ribos bus tvirtas.

Dar didesnis galvos skausmas OPEC narėms – į pasaulinę naftos rinką grįžtantis iš sankcijų pančių išsilaisvinęs Iranas. Teheranas šiuo metu derasi su stambiausiomis naftos gavybos įmonėmis dėl investicijų ir planuoja iki 2020 m. dabartinę 3,9 mln. barelių per dieną gavybą padidinti iki 4,28 mln. barelių per dieną. Irano valdžia paskelbė ieškosianti 200 mlrd. JAV dolerių investicijų į šalies naftos gavybos plėtrą ir 2016 m. jau pasirašė preliminarias sutartis dėl bendradarbiavimo su dešimt užsienio bendrovių, tarp jų ir prancūzų „Total“. Tiesa, plėtrą stabdo užsienio investicijų stygius ir principinis Irano sprendimas neparduoti žaliavos mažesne kaina nei konkurentai. Dar viena neprognozuojama grandis – narystę OPEC sustabdžiusi Indonezija.

Vis dėlto jeigu naujasis kartelis laikysis įsipareigojimų, nafta gali brangti gana sparčiai. Jei ne, jos kaina nuosaikiai didės per artimiausius 2–3 metus, tačiau pokyčius lems ne politiniai susitarimai, o poreikis investuoti į naujus gavybos pajėgumus. Kainoms grįžti prie 30 JAV dolerių už barelį nebebus objektyvių sąlygų, net JAV padidinus iš skalūnų išgaunamą naftos kiekį.

Žemos kainos spąstai

Ankstesni naftos kainų šuoliai paskatino reikšmingus pokyčius energetikos sektoriuje. Tiek pirmasis 1974-aisiais, tiek antrasis 1979-ųjų vadinamasis naftos kainų šokas vertė pramonę mažinti priklausomybę nuo šių gamtos išteklių. Suskubta ieškoti alternatyviųjų energijos šaltinių, imta propaguoti energijos poreikio mažinimo ir energinio efektyvumo didinimo programas, tačiau įvairiose šalyse progresas labai skiriasi. Jeigu padėtis naftos rinkoje pasikeis drastiškai, taps akivaizdu, kad pasaulis vis dar tebėra juodojo aukso įkaitas. Neišvengiamą pokytį galėtų sumažinti alternatyvieji energijos šaltiniai, tačiau šių plėtra dar nepakankamai sparti. Mažos naftos produktų kainos greičiausiai nulėmė priežastis, kodėl užtruko ES Energetinio efektyvumo direktyvos įgyvendinimas nacionalinėse valstybėse.

Pradėjus kilti naftos kainoms, ES šalys gali būti labiau motyvuotos grįžti prie apleistų energinio efektyvumo didinimo programų ar aktyviau pereiti prie alternatyviųjų energijos šaltinių. Brangstanti nafta gali įsukti ir infliaciją – šis rodiklis euro zonoje pastaruosius metus nesiekdavo nė 1 proc. (2016 m. lapkritį metinė infliacija euro zonoje buvo 0,6 proc.) ir papildomai varžė ES ekonomikos prieaugį.

Achilo kulnas

Prognozuojamas naftos kainų kilimo laikotarpis gali ir Lietuvoje išjudinti pastaruoju metu aptingusią alternatyviųjų energijos šaltinių rinką. Tačiau mūsų šaliai, iki šiol gana smarkiai priklausomai nuo energijos išteklių importo, naftos kainų šuolis taps dar vienu nemaloniu išbandymu. Ypač skaudžiai jį pajus logistikos bei transporto įmonės, kurių paslaugų įkainius, taip pat konkurencingumą užsienio rinkose itin lemia degalų kainų pokyčiai. Skaičiuojama, kad apie 13 proc. Lietuvos BVP yra transporto, logistikos ir sandėliavimo bendrovių indėlis. Tai vienas svarbiausių Lietuvos paslaugų eksporto sektorių – tik 10 proc. visų gabenimo paslaugų suteikiama šalies vidaus rinkoje.

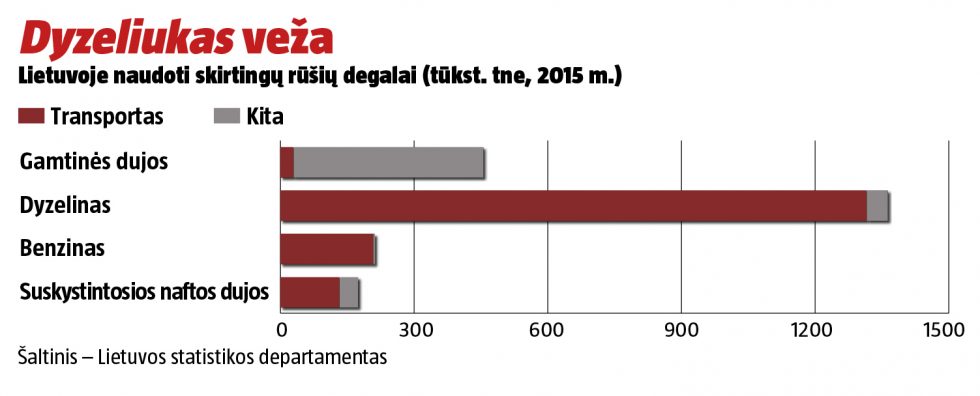

Kaip rodo statistika, skirtingų rūšių degalus pavertus tarpusavyje palyginamomis tonomis naftos ekvivalento (tne), daugiausia naftos produktų Lietuvoje sunaudojama transporto reikmėms. Palyginti mažoje mūsų šalies rinkoje prekybos centrai ar gamintojai nėra linkę atskleisti, kokią prekių savikainos dalį sudaro logistikos sąnaudos. Tačiau, Vakarų Europos valstybių tyrimų duomenimis, logistikos sąnaudos, atsižvelgiant į skirtingų rūšių transportą, gali sudaryti 4–30 proc. galutinės produkcijos kainos. Pavyzdžiui, logistikos sąnaudos siekia 10–15 proc. gamybos ir apdirbamosios pramonės įmonių gaminių kainos. Taigi, pabrangus degalams neišvengiamai šokteli ir prekių kainos, ir tik nedidelį pokytį gali amortizuoti kitų prekių ir paslaugų kainos dedamosios.

Mažesnes degalų kainas turės pamiršti ir Lietuvos vartotojai, o ateityje jiems gali tekti vėl brangiau mokėti ir už šildymą.