Per pastarąjį dešimtmetį finansų paslaugų sektoriuje įvyko nemažai transformacijų, tačiau, panašu, permainų ateityje laukia dar daugiau. Kaip bankai galėtų atrodyti 2029-aisiais?

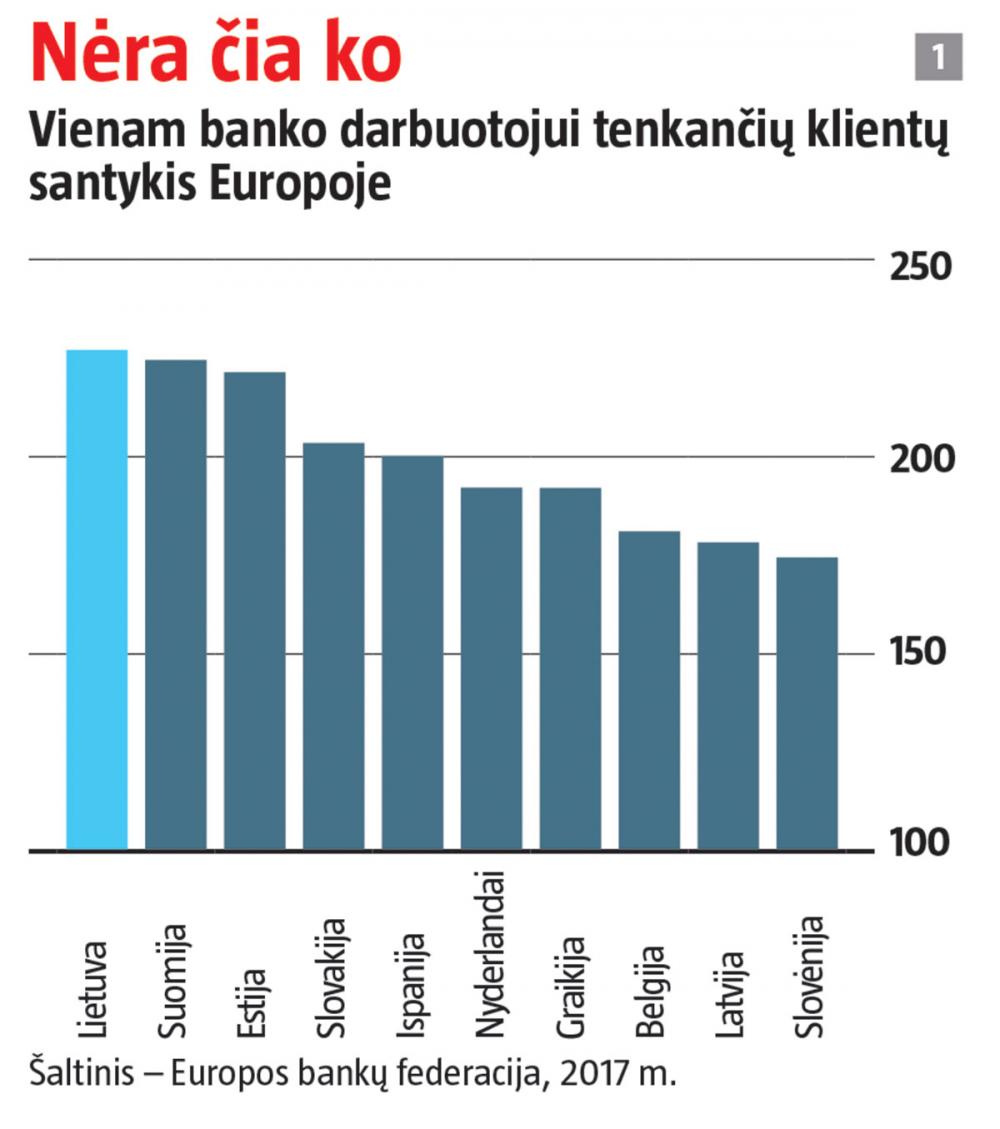

Lietuvoje mažėja ir bankų skyrių, ir jų darbuotojų. Per dešimtmetį pastarųjų skaičius smuko beveik 18 proc. ir tai lėmė, kad Europoje Lietuva išsiskiria įdomiu pasiekimu – vienam bankinio sektoriaus darbuotojui tenka daugiausia klientų (žr. 1 grafiką).

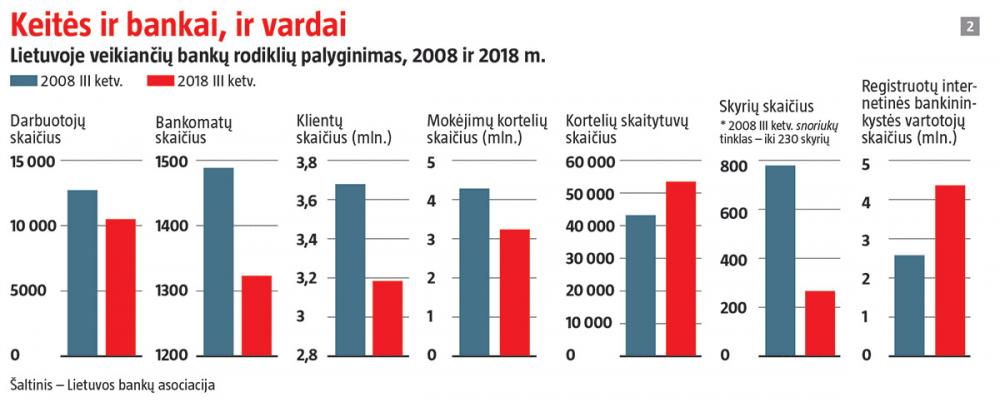

Palyginti su situacija prieš dešimtmetį, filialų skaičius sumažėjo dramatiškai – nuo 777 iki 253. Tokį staigų pokytį daugiausia lėmė vadinamųjų snoriukų tinklą valdžiusio „Snoro“ bankrotas. Savo aukso laikais jis turėjo didžiausią tinklą šalyje, o po bankroto daugumą mažųjų skyrių nupirko Lietuvos paštas. Būta ir tokių atvejų kaip „Danske“ – tarptautiniams klientams bankininkystės paslaugas nusprendęs teikti bankas uždarė savo filialus.

Šalyje pastebima ir kita tendencija – sumažinę bankų skyrių skaičių, valdytojai juos perkelia į naujus modernius pastatus. Pavyzdžiui, SEB bankas per pastaruosius dvejus metus daug migravo – persikėlė į naujas patalpas Kaune, Panevėžyje, Šiauliuose, o Vilniuje nuomosis didelius plotus naujame biurų pastate Konstitucijos prospekte.

Bankų skyrių reorganizacija yra ne vien Lietuvos, o daug globalesnė tendencija. Lietuvos bankų asociacijos (LBA) duomenimis, 2017-aisiais bankų skyrių skaičius ES valstybėse narėse sumažėjo 5,9 tūkst. (3,1 proc.). Šiuo metu žemyne jų veikia apie 183 tūkst. Nuo 2007-ųjų bankų skyrių sumažėjo 50 tūkst., arba 21 proc.

Pagrindinė tokių pokyčių priežastis – sparti interneto ir mobiliosios bankininkystės plėtra. Lietuvos banko duomenimis, 2017-aisiais 51 proc. visų ES gyventojų naudojosi bankų paslaugomis internete, o 2008-aisiais tokių buvo 29 proc.

Lietuvos bankai paslaugų skaitmenizaciją įgyvendina nevienodu tempu, tačiau ji jau palietė visus. Internete atliekama vis daugiau finansinių operacijų. Pavyzdžiui, „Swedbank“ šių metų rugpjūtį skelbė, kad jų klientai per dieną atlieka 300 tūkst. piniginių operacijų ir tik 1 proc. jų vykdo skyriuose. Panašiai savo sprendimus optimizuotis aiškina ir SEB, kuriame daugiau nei 90 proc. kasdieninių operacijų Lietuvoje atliekama interneto banke ar mobiliojoje programėlėje. „Santykis, kiek vienam banko darbuotojui tenka klientų, šiandien nėra toks aktualus. Lietuva, palyginti su kitomis šalimis, yra labai gerai išvysčiusi internetinio ryšio infrastruktūrą ir spartą, taip pat labai daug investavusi į mobiliąją bankininkystę ir, manau, šioje srityje Europoje esame vieni iš lyderių“, – teigė SEB banko valdybos narys, Mažmeninės bankininkystės tarnybos direktorius Vaidas Žagūnis.

Atsidaryti sąskaitą, pasirašyti lizingo sutartis ir atlikti kitus sudėtingesnius veiksmus galima ir internetu, tačiau nemaža dalis klientų vis dar lankosi filialuose atlikti paprastų finansinių užduočių ir dėl to susidaro nemažos eilės. Kai kurie bankai ragina iš anksto suderinti apsilankymo laiką. Nors grūstys pastaruoju metu kelia nepasitenkinimą žiniasklaidoje ir socialiniuose tinkluose, gyventojams teks mokytis operacijas atlikti savarankiškai, nes bankai planuoja eiti skyrių tinklų mažinimo keliu.

Tiesa, Šiaulių bankas, perėmęs dalį bankrutavusio „Ūkio banko“ skyrių, yra išimtis. Jis per pastaruosius penkerius metus išaugo iki didžiausią tinklą turinčio banko. Dabar mažesniuose miesteliuose, tokiuose kaip Kuršėnai ar Baisogala, tai yra vienintelis skyrių turintis bankas, tad eiti prieš srovę ir rasti nišą galbūt gera strategija. „Laikomės požiūrio, kad visi klientai yra svarbūs – net jei jie ir neturi skaitmeninio raštingumo įgūdžių ir negali naudotis elektronine bankininkyste“, – savo strategiją aiškino Šiaulių banko administracijos vadovas Vytautas Sinius.

Bankų atstovai yra įsitikinę, kad šių įstaigų skyriai turi tapti daugiau konsultacijų erdve. „Ateityje bankai skyrius turės tik tose vietose, kur yra didelė klientų koncentracija, ir jie bus skirti konsultuoti dėl didžiųjų gyvenimo sprendimų – būsto įsigijimo, santaupų vertės išsaugojimo ir investavimo, kaupimo pensijai. Visas kitas kasdienės bankininkystės operacijas klientai atliks mobiliajame telefone, kuris greitu laiku populiarumu turėtų aplenkti interneto banką kompiuteryje“,– kalbėjo V. Žagūnis.

Konsultacijas jau dabar galima gauti ir nuotoliniu būdu. Bankuose pradedamos diegti robotizuotos konsultacijų programos (chatbotai), automatizuotos investicinių portfelių valdymo ir konsultavimo paslaugos (angl. robo advisory) ir kiti modernūs sprendimai.

Atrodytų, kad netolimoje ateityje užsukti į bankus tarsi apskritai nebeliks prasmės, vis dėlto, mano LBA prezidentas Mantas Zalatorius, fiziniams bankų padaliniams visiškas išnykimas negresia: „Klientui elektroniniu ar savitarnos būdu teikiamos kasdienės finansinės paslaugos visada bus pigesnės už atliekamas darbuotojų banko skyriuose. Nepaisant to, užtikrinant paslaugų prieinamumą visoms klientų grupėms, fiziniai bankų skyriai veiks ir toliau – šitaip bankai puoselėja savo verslo tradiciją, kurios sudėtinė dalis visada buvo asmeniškas kontaktas su klientais.“

Fintech ir loja, ir kanda

Taupydamos fiziniam skyrių tinklui, tradicinės finansų įmonės tiesiog privalo leisti daugiau pinigų moderniems sprendimams, antraip rizikuoja pralaimėti kovą įžūliems ir veržliems šio sektoriaus žaidėjams – fintech startuoliams.

Nors pagrindinės viltys dėl fintech dominavimo buvo sukeltos prieš porą metų, procesas pasirodė lėtesnis ir startuoliai kol kas nenuvertė bankų. Nepaisant to, kai kurie žaidėjai spėjo išaugti į didžiules bendroves. Didžiausias pasaulinis fintech startuolis, Kinijos mobiliųjų mokėjimų platforma „Ant Financial“, yra įvertintas 60 mlrd. JAV dolerių. Paskolų sektoriuje švyti tokie vardai kaip JAV bendrovės „GreenSky“ (4,5 mlrd. JAV dolerių), „Sofi“ (4,4 mlrd. JAV dolerių), Švedijos „Klarna“ (2,5 mlrd. JAV dolerių). Bene geriausiai lietuviams turėtų būti žinomas perlaidų tinklas „Transferwise“, įvertintas 1,6 mlrd. JAV dolerių.

Į fintech rinką jau įsiveržė ir tautiečiai. Šalyje sukurta sparčiai auganti perlaidų sistema „TransferGo“, mokėjimų sistemos „Paysera“ ar „WoraPay“, o naujų startuolių atsiranda kasmet.

Santykinai nedideli įėjimo į rinką kaštai ir specializacija yra pagrindinės fintech bendrovių stiprybės. Jei tokia bendrovė užsiima, tarkime, pinigų pervedimu, jai nereikia rūpintis indėliais ar mokėjimo kortelėmis, o bankai tradiciškai išlieka universaliais paslaugų teikėjais, net jei tam sunaudoja nemažai resursų. Nauji žaidėjai taip pat technologiškai gali pradėti nuo švaraus lapo, kai bankai paprastai jau būna investavę į sistemas ir nelabai nori jas keisti.

Vis dėlto tai nėra du atskiri pasauliai. Naujųjų technologijų bendrovės neretai veikia kaip tarpininkai, pavyzdžiui, gali leisti vartotojui lengvai padėti indėlius kitų šalių bankuose. Be to, geriausius sprendimus, kuriuos kuria fintech, vėliau bando pritaikyti ir bankai. Galima drąsiai spėti, kad 2029-aisiais skubą pervesti pinigus prieš didžiausias metų šventes prisiminsime kaip blogą sapną – jau dabar yra gausybė sprendimų, leidžiančių finansiniams srautams nesustoti nė sekundei.

Lietuvoje pagrindiniai bankai derasi, kad būtų sukurta mobiliųjų mokėjimų infrastruktūra (P2P), kuri leis mokėjimus tarp skirtingų šalyje veikiančių bankų klientų atlikti vos per kelias sekundes – siuntėjui užteks žinoti tik gavėjo telefono numerį. Susitarimą su Lietuvos banku jau pasirašė trys bankai.

Kita reali prognozė – populiarėjant vien tik skaitmeniniams (angl. digital only) bankams, bluks finansinės valstybių ribos. Tokių bankų pavyzdžių turime jau šiandien. Tai šalies vartotojams prieinamas vokiškasis N26 ar specializuoto banko licenciją Lietuvoje gavęs ir veiklą visoje ES vykdyti ketinantis „Revolut“.

Kuo mokėsite rytoj?

Galimybė sumokėti nė nekišant rankos į kišenę, o tiesiog pasinaudojus veido atpažinimo technologija nėra mokslinė fantastika. Vis dėlto sunku pasakyti, kiek ji bus paplitusi po dešimtmečio, juolab kad yra kitų naujų realiai naudojamų atsiskaitymo technologijų, kurios vis populiarėja.

Pagrindinė iš jų – mokėjimas telefonu. Rinkos tyrimų bendrovės „eMarketer“ prognozėmis, 2019 m. net 931,3 mln. išmaniųjų telefonų savininkų pasaulyje bus nors kartą per pusmetį už pirkinius atsiskaitę minėtu būdu. Prie šių rezultatų daugiausia prisideda tokios šalys kaip Kinija, kur mobiliuoju telefonu turėtų atsiskaityti 80 proc. telefonų turėtojų, Indija ir Indonezija. Po poros metų šis skaičius turėtų paaugti iki 1,115 mlrd.

Nors ir menka dalimi, prie to prisidės ir lietuviai. Pernai mokėjimus telefonu pristatė „Swedbank“. Panašias priemones rinkai ketina pasiūlyti ir Šiaulių bankas. „Svarstome ir kortelių skaitmenizavimo projektą, kuris sudarytų galimybę klientams atsiskaityti ne tik telefonais, bet ir per kitus įrenginius, pavyzdžiui, išmaniaisiais laikrodžiais ir panašiai“, – sakė V. Sinius.

Minėtą fintech įtaką mokėjimų srityje gerai parodo ir tai, kad kitą lietuvišką mokėjimo telefonu sprendimą „MoQ“ pristatė ne kuri nors finansų įmonė, o susivieniję didieji mobiliųjų paslaugų operatoriai.

Nors atsiskaitymai telefonu populiarės, banko kortelių iš apyvartos jie neišstums. „Mokėjimo kortelės kurį laiką išliks populiarios, nes gyventojams tai yra patogus ir jau įprastas mokėjimo būdas, o mobilieji mokėjimai jas, tikėtina, pakeis ne greičiau kaip po 5–7 metų. Mobilieji mokėjimai pirmiausia taps labai rimta alternatyva gryniesiems pinigams, o tada – kortelėms“, – prognozuoja V. Žagūnis.

Visiškas grynųjų pinigų išnykimas nesėkmingai prognozuojamas jau ne vienus metus, todėl netgi saugiau yra spėti, kad juos gana plačiai naudosime ir 2029-aisiais. Žiūrint iš šiandienos perspektyvos, gryniesiems Lietuvoje ir Europoje liūdna pabaiga nenumatoma. Lietuvos bankas suskaičiavo, kad 17 proc. suaugusiųjų vis dar neturi mokėjimo sąskaitos. Europos centrinio banko 2016 m. paskelbto tyrimo duomenimis, lietuviai 75 proc. atvejų apsipirkimo vietose moka grynaisiais, ypač už mažesnės vertės pirkinius. Šis rodiklis kiek mažesnis nei euro zonos vidurkis (79 proc.).

Vis dėlto galima drąsiai spėti, kad grynųjų pinigų išsiėmimas ir atsiskaitymas vis sudėtingės. Bankomatų skaičius Lietuvoje nuo 2008 m. sumažėjo kiek daugiau nei dešimtadaliu, be to, daugėja vietų, kur atsiskaityti galima tik kortelėmis.

Bankai taip pat nemėgsta grynųjų pinigų. Dar 2011 m. atliktas tuo metu veiklą vykdžiusių bankų mokėjimo paslaugų sąnaudų tyrimas, kuriame atskleista, kad grynųjų tvarkymo sąnaudos tuo metu dvigubai viršijo pajamas. Tad grynaisiais išsiimamų pinigų suma palaipsniui vis labiau ribojama keliant įkainius. LBA grynųjų naudojimą netgi yra įvardijusi „opia problema“. Mažinti grynųjų kiekį yra ir finansinius nusikaltimus tiriančių institucijų prioritetas, nes taip kur kas lengviau sekti nelegalių pinigų srautus.

2017 m. valdžioje buvo svarstoma dėl 3 tūkst. eurų grynais atsiskaitymo ribos įvedimo. Nors tokio įstatymo priėmimas buvo atidėtas, ši praktika greičiausiai yra tik laiko klausimas.

Maksimalaus atsiskaitymo grynaisiais pinigais ribojimas egzistuoja daugelyje šalių. Ispanijoje riba siekia 2,5 tūkst. eurų, Italijoje, Prancūzijoje ir Portugalijoje – iki tūkstančio. Ypač išsiskiria Graikija, kurioje atsiskaitymas grynaisiais ribojamas iki 500 eurų. Lietuvoje pasigirdo siūlymų ribojimą pradėti nuo didesnių sumų, kaip, pavyzdžiui, Lenkijoje ir Kroatijoje (15 tūkst. eurų) ar Latvijoje (7,2 tūkst. eurų).

Grynųjų anonimiškumą ir skaitmeninius sprendimus vienija neseniai išpopuliarėjusios kriptovaliutos. Jų įtaka ateityje išlieka didelių spekuliacijų objektu. Kriptovaliutos irgi tam tikra prasme konkuruoja su bankais – egzistuoja bitkoinų bankomatai, kriptovaliutų kortelės, o srities reguliavimas vis dar yra palyginti laisvas. Susidomėjimą jomis vertės pakilimo metu rodė ir didžiausi pasaulio bankai, tokie kaip „Barclays“ ar „Goldman Sachs“, bet bangai nuslūgus, jie savo projektus sustabdė.

Nepaisant jų ateities, kriptovaliutos gali būti geras pavyzdys, jog dešimtmetis technologijų paveiktame finansų pasaulyje yra labai ilgas laiko tarpas. 2008 m. rugpjūtį gimė pirmoji pasaulio kriptovaliuta bitkoinas, bet tuo metu apie ją nenutuokė, ko gero, nė vienas finansų analitikas.